意外と知られていない不動産鑑定評価の活用法を、株式会社中央不動産鑑定所がお客様から実際にご依頼いただいたケースに基づいて5つご紹介します。不動産売買の鑑定評価だけが不動産鑑定士の業務ではありませんので、不動産のことでお悩みがあれば是非ご相談ください。

Index

(1)消費税等の軽減(特に築古建物の場合)

(2)減価償却費の増加効果(特に築浅建物の場合)

(3)相続税評価額の軽減

(4)有利な融資条件の獲得

(5)財産分与における不動産の適正時価の把握

(1)消費税等※1の軽減(特に築古建物の場合)

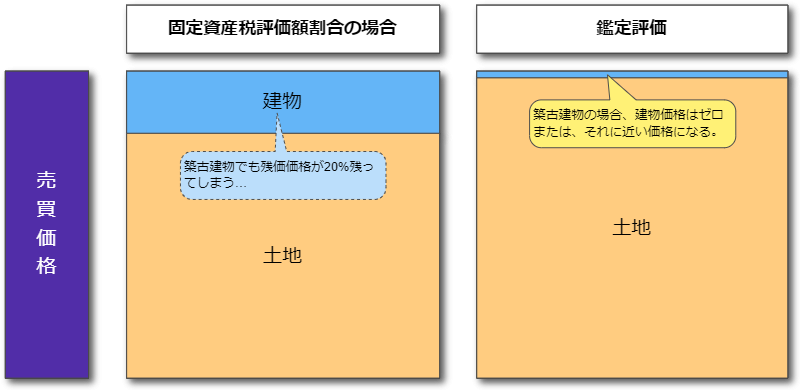

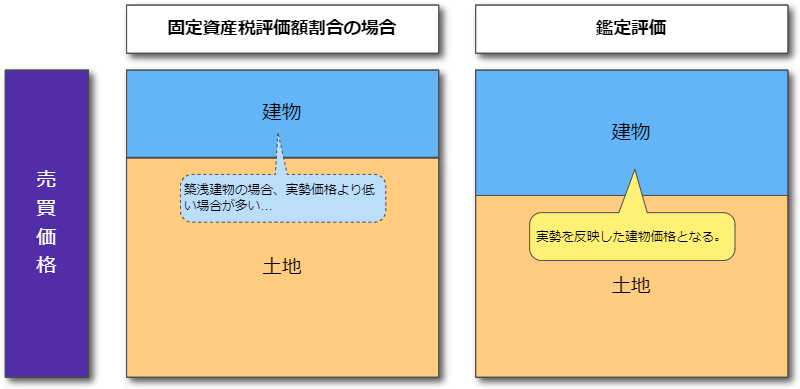

一棟ビル・一棟マンション等、建物付不動産の売買のとき、売買価格の内訳価格である建物価格は契約書に建物価格の記載がないときは、土地・建物の固定資産税評価額割合できまることが多いです。

建物固定資産税評価額の残存価値は20%※2とされているのに対し、築古建物の場合、鑑定評価での建物価格はゼロ又はそれに近い額となるケースは少なくなく、その場合、消費税等の額が抑えられることがあります。

※1:一般に「消費税」と呼ばれるもので、正式には国税である消費税と地方税である地方消費税の総称。また不動産取引は「建物」のみ消費税等がかかり、土地には課税されません。さらに注意点して、中古戸建・マンション等の建物付不動産の取引でも個人間売買においては消費税等は発生しません。

※2:木造では築年27年以上、非木造では築年45年以上の建物の残存価値は20%。

(2)減価償却費の増加効果(特に築浅建物の場合)

上記(1)と同様に建物付不動産の売買のとき、特に建物が新しいときは減価償却費を多く計上することができる場合があります。

減価償却費計算の基礎となる建物価格は契約書に建物価格の記載がない場合、固定資産税評価額をベースに算出されますが、建物の固定資産税評価額は実勢価格より3~5割低くなっていることが多いため、時価を求める鑑定評価の結果、建物価格が高くなり、節税効果が期待できる場合があります。

(3)相続税評価額の軽減

相続税評価額は土地は相続税路線価(時価より2割程度低い)をベースに、建物は固定資産税評価額(時価の3~5割低い)をベースに求められるため、土地・建物とも時価より低いのが一般的ですが、極端に不整形な土地や、道路接道がなく建物建築ができない土地、土壌汚染が存する土地等々の条件が悪い不動産では、相続税路線価等より求めた評価額よりもさらに評価額が低くなるケースがあります。この場合、鑑定評価で時価を把握することで節税となることがあります。

(4)有利な融資条件の獲得

売買対象建物の耐用年数が税法上の耐用年数より長い場合、融資期間が延びることで月々の返済額が少なくなる場合があります(金融機関が鑑定評価書における建物残存年数をローン期間と認められる場合に限ります)。

(5)財産分与における不動産の適正時価の把握

一棟マンション等、相場がわかりづらい不動産の場合、両者納得するために保有不動産の時価の把握が必要となることがあります。親族間の争いを事前に防ぐ意味でも公平な第三者の意見として鑑定評価をお役だていただくケースが増えています。

【関連リンク】

■ 過度な相続税対策は要注意!不動産鑑定を使っておきたいケースとは?

■ 不動産鑑定士の仕事(公益財団法人 日本不動産鑑定士協会連合会)