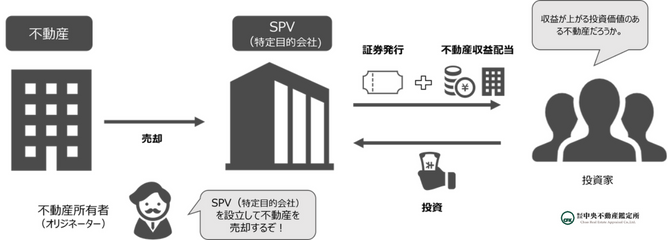

不動産証券化とは、2000年代初頭から投資家にとって新たな選択肢として注目を集めているのが「不動産証券化」です。

従来の不動産投資とは異なり、小口資金で始められる手軽さと、安定収益を得られる可能性がある点が魅力です。その中心にあるのがSPCの存在です。

不動産の証券化に関しての記事はこちらから⇩

不動産証券化とは?メリット・デメリットについてわかりやすく解説します。

SPCの役割と資金調達

SPCは、不動産の所有者から不動産を購入し、信託受益権などの有価証券を発行して投資家に販売します。但し、設立初期ではSPCに資金はないため、ここで重要なのが資金調達の手法です。

SPCは銀行や証券会社といったアレンジャーと協業することで資金調達を行います。

その手法には、銀行融資、社債の発行、または株式の発行等が存在します。

デット(Debt)とエクイティ(Equity)

資金調達の手法は基本的に「デット(負債)」と「エクイティ(資本)」の二つに分けられます。デットとは、銀行融資や社債の発行を通じて得られた資金のことで、これらは返済義務と利息負担が伴います。

一方、エクイティは株式の発行によって行われ、調達したお金の返済義務は存在しません。

これら二つのうち、元利金の返済においてはデットが優先されます。

これは、デットのリターンが確定的である反面、エクイティのリターンは投資の成果によって変動するためです。

エクイティファイナンスとデット・ファイナンスの主な違い

エクイティ:基本的に出資者への資金返済義務が存在しない

デット :資金を借り入れた企業がそれを一定期限内に返済する必要がある

より具体的なメリットとデメリットを説明します。

エクイティファイナンスのメリット

-

返済の必要がない

エクイティファイナンスで調達した資金は、返済義務がありません。これは、企業にとって長期的な経営計画を立てやすく、財務体質を強化できるという大きなメリットとなります。

-

自己資本として扱われる

エクイティファイナンスで調達した資金は、自己資本として計上されます。自己資本は、企業の健全性を示す重要な指標であり、エクイティファイナンスを活用することで、自己資本比率を向上させることができます。

-

赤字企業でも資金調達可能

銀行融資と異なり、エクイティファイナンスは投資家の判断によるため、赤字企業でも将来性があると評価されれば資金調達が可能です。これは、ベンチャー企業や成長企業にとって大きなメリットとなります。

エクイティファイナンスのデメリット

-

一株当たりの価値が下がる

新株発行により、全体の株数が増加します。その結果、一株当たりの価値が希薄化し、既存株主の利益が減少する可能性があります。

-

既存株主の理解が必要

新株発行には、既存株主の議決が必要です。そのため、事前に十分な説明を行い、理解を得ることが重要となります。

-

経営権が弱まる可能性

新規投資家による持株比率の変動により、経営権が弱まる可能性があります。特に、発行する株式の割合が多い場合は、経営方針に影響を与える可能性も高くなります。

まとめ

エクイティファイナンスは返済の必要がなく、会社の健全性を示す自己資本を増やすことができますが、一方で既存株主の価値を薄める可能性もあります。

メリットとデメリットを踏まえ、ご自身の企業の状況や目的によって最適な資金調達方法を選んで頂くことが重要です。今回の解説が皆さんの資金調達戦略の一助となれば幸いです。

当社では、不動産に関するタイムリーな話題の調査レポートをメルマガ配信を行っておりますのでこちらも是非ご登録ください。